Par DENIS GARAND, FICA, DONNA SWIDEREK, AICA, JULES GRIBBLE, FIAA

Environ quatre milliards des neuf milliards de personnes sur la planète pourraient bénéficier d’initiatives d’assurance inclusive, mais l’accès à ce marché potentiel pourrait ne pas être facile du point de vue de l’assurance traditionnelle.

Ainsi, un vaste groupe de personnes n’a pas accès à des produits formels d’assurance inclusive qui pourraient améliorer leurs vies – non seulement pour recouvrer les sommes perdues à la suite d’événements défavorables – mais aussi pour leur donner la confiance nécessaire à la prise de risques afin de soutenir leur prospérité économique. Les produits d’assurance inclusive sont pertinents pour les groupes économiquement défavorisés dans tous les pays; il est donc incorrect de présumer que ces produits ne s’appliquent que dans les pays où le revenu moyen est relativement faible.

Au Canada, 76 % de la population (29 millions de personnes) bénéficiait d’une assurance vie ou d’une assurance maladie complémentaire en 2021 (ACCAP 2022). La majorité (66 %) participait à des régimes collectifs. Au total, 22 millions de Canadiens et Canadiennes étaient couverts par des régimes d’assurance vie, 27 millions bénéficiaient d’une protection d’assurance maladie complémentaire et 12 millions participaient à des régimes d’assurance invalidité offerts par des assureurs canadiens. Une partie importante de la population n’est donc pas protégée contre les chocs financiers importants découlant d’événements comportant des risques comme le décès ou l’invalidité.

Il est possible que les Canadiens et Canadiennes qui ne bénéficient pas d’une protection collective par l’entremise de leur employeur, les travailleurs contractuels et les travailleurs à petits boulots, de même que les nouveaux Canadiens et nouvelles Canadiennes, entre autres personnes, n’aient pas accès à l’assurance. Les caractéristiques de ces catégories de Canadiens et Canadiennes non couverts sont semblables à celles des Canadiens et Canadiennes qui ont accès à l’assurance inclusive à l’échelle internationale – ces personnes ont des revenus variables et ne sont pas affiliées à un groupe ou à une association qui offre un régime d’assurance.

De nombreux grands fournisseurs d’assurance s’emploient maintenant à offrir des produits d’assurance inclusive commercialement viables dans plusieurs pays. Ces fournisseurs ont été confrontés à une courbe d’apprentissage abrupte, car ils doivent comprendre les différences inhérentes entre les dispositions de l’assurance inclusive et celles de l’assurance traditionnelle.

Le chapitre du Guide sur la gestion des risques de l’Association actuarielle internationale (AAI) qui traite de l’assurance inclusive renferme une introduction générale abordant cette forme d’assurance et ses particularités par rapport à l’assurance traditionnelle, qui est habituellement enseignée dans les programmes d’études en actuariat.

Le Guide sur la gestion des risques de l’AAI

L’AAI est l’organisme mondial qui représente la profession actuarielle et son Guide sur la gestion des risques présente des sujets actuariels de façon accessible à un large public, y compris les utilisateurs de services actuariels, les étudiants et étudiantes en actuariat, la vaste communauté des affaires et des organismes de réglementation, ainsi que les actuaires. Les conseils actuariels aux entreprises, aux décideurs politiques et aux organismes de surveillance peuvent leur donner un aperçu de la possibilité d’événements de risque futurs en quantifiant les répercussions financières et ils peuvent les aider à prendre de meilleures décisions opérationnelles.

Un chapitre du Guide sur la gestion des risques, qui a été publié en 2021 (AAI 2021), présente l’assurance inclusive. En voici quelques faits saillants et nous vous encourageons à lire le Guide par vous‑même. Le Guide complet est également offert sur le site Web de l’AAI.

Qu’est‑ce que l’assurance inclusive?

Un chapitre du Guide sur la gestion des risques définit l’assurance inclusive comme étant constituée des produits d’assurance grâce auxquels les adultes ont un accès efficace aux produits d’assurance et d’épargne offerts par les assureurs par l’entremise de fournisseurs officiels. L’accès efficace s’explique par la participation à une prestation de services commode et responsable, à un coût abordable pour le client et durable pour le fournisseur, ce qui fait en sorte que les clients non servis ou mal desservis ont recours à des services financiers formels plutôt qu’aux options informelles existantes.

Les produits d’assurance inclusive comprennent tous les produits d’assurance destinés à des marchés non servis ou mal desservis. Ces marchés sont habituellement des marchés d’assurance dans les pays en développement (du point de vue de l’assurance), mais ils ne se limitent pas à ces pays. La microassurance est un sous‑ensemble de l’assurance inclusive axé sur les populations à faible revenu.

Il est bien établi que l’accès accru à des services financiers inclusifs, y compris l’assurance, contribue à réduire la pauvreté et à améliorer le développement social et économique. Il est également vrai que tous types d’assurance confèrent une protection contre les risques défavorables, mais ils offrent également la confiance nécessaire pour entreprendre des activités commerciales plus risquées, jouant à la fois un rôle positif d’incitation sociale et économique et assurant la sécurité dans des situations défavorables. Ces mesures de soutien sont particulièrement utiles aux personnes avoisinant le seuil de la pauvreté, car un événement défavorable risque de les pousser de façon permanente sous le seuil de la pauvreté.

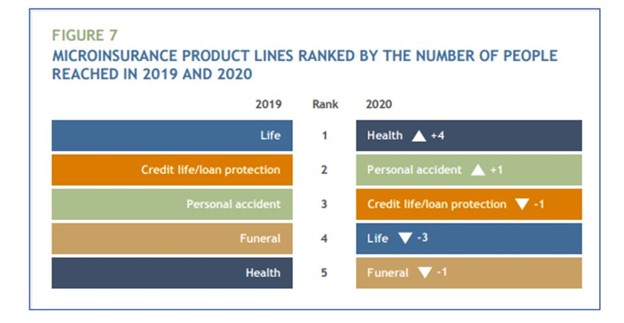

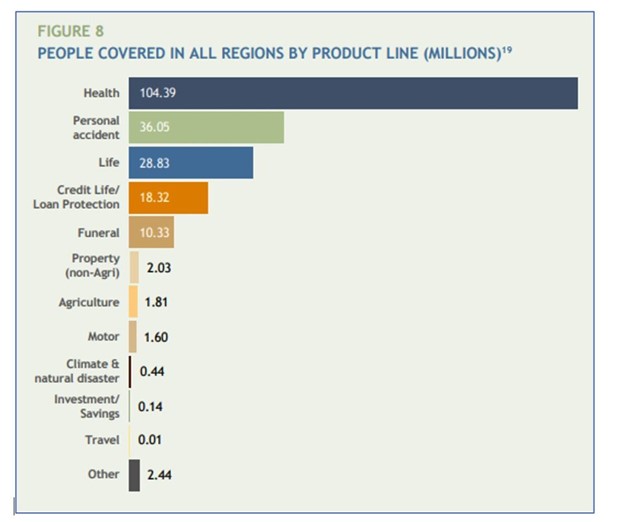

Le paysage de l’assurance inclusive connaît une évolution rapide. Un récent sondage mondial (Microinsurance Network 2021) renforce ce point, comme l’illustrent les deux diagrammes suivants.

*Les figures qui suivent sont disponibles en anglais seulement.

L’importance accrue de l’assurance maladie dans les gammes de produits, dont le classement est passé de la cinquième à la première position, est digne de mention et elle constitue un changement par rapport à la domination historique de l’assurance vie et de l’assurance crédit en cas de décès. La croissance de l’assurance maladie est principalement attribuable à la progression des produits rémunérés offerts par les hôpitaux.

Différences entre l’assurance inclusive et l’assurance traditionnelle

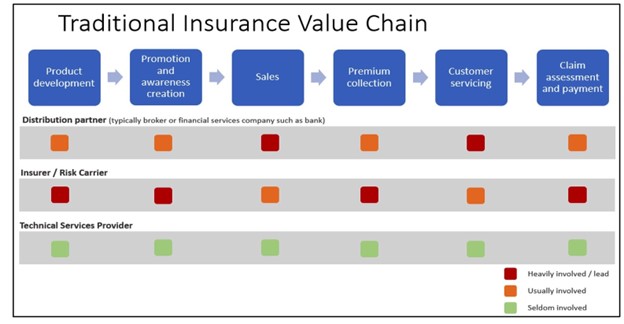

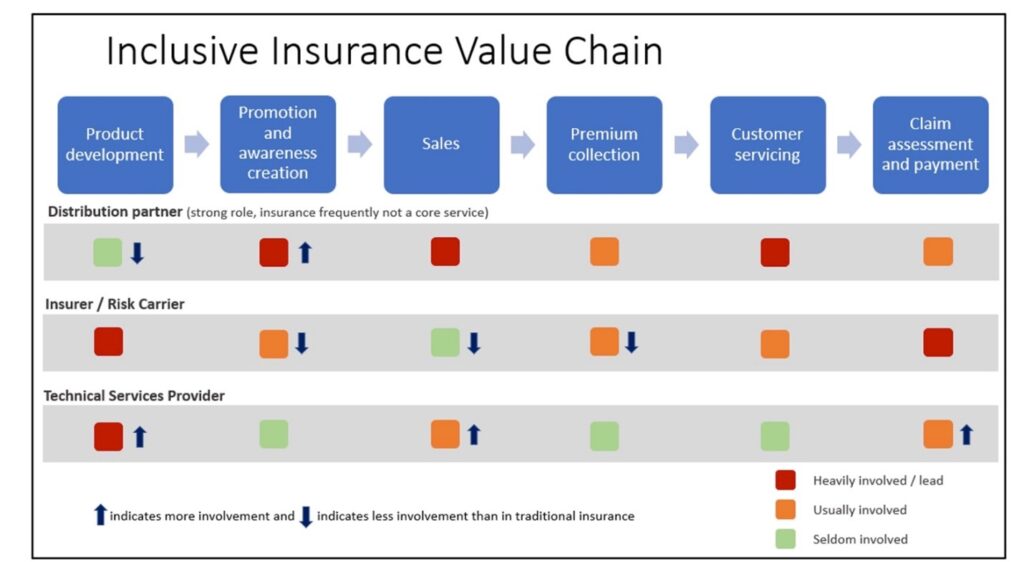

De façon générale, la chaîne de valeur de l’assurance joue trois rôles clés :

- Partenaire de distribution : Intervenant qui joue un rôle dans la distribution des produits d’assurance. Plusieurs partenaires de distribution peuvent unir leurs efforts ou collaborer de façon séquentielle pour distribuer l’assurance à la clientèle.

- Assureur : Partie qui accepte un risque financier en contrepartie du paiement de la prime d’assurance.

- Fournisseur de services techniques (FST) : Intervenant qui fournit des services techniques à un partenaire de distribution, à un assureur ou à toute autre partie de la chaîne de valeur de l’assurance. Ces services peuvent comprendre des services actuariels, de technologie et de données, des services de développement international ou des connaissances propres à un pays et à un marché sur la façon de joindre un type de consommateur. Les FST représentent souvent le « ciment » qui unit les multiples partenaires d’une initiative d’assurance inclusive.

Les diagrammes qui suivent sont tirés de l’AAI (2021) et ils résument les différences importantes entre l’assurance traditionnelle et l’assurance inclusive. Comme ces chaînes de valeur ne sont qu’indicatives, il existe des variations dans la pratique qui reflètent les conditions locales. Les différences et les changements au chapitre de l’importance des divers intervenants sont mis en évidence par les flèches du diagramme 2.

*Les diagrammes qui suivent sont disponibles en anglais seulement.

Diagramme 1 : La chaîne de valeur de l’assurance traditionnelle

Diagramme 2 : La chaîne de valeur de l’assurance inclusive

Les FST jouent habituellement un rôle beaucoup plus important dans l’assurance inclusive que dans l’assurance traditionnelle, ce qui permet d’acquérir des compétences et une expérience en assurance inclusive que les assureurs et les distributeurs plus traditionnels peuvent ne pas posséder. De nombreuses parties prenantes participent souvent à la prestation d’aspects clés de l’assurance inclusive, et certaines de ces parties prenantes (comme les entreprises de télécommunications) peuvent ne pas faire partie du secteur de l’assurance, ce qui distingue l’assurance inclusive de l’assurance traditionnelle et complique souvent l’application efficace de l’assurance inclusive.

Conditions actuarielles préalables

D’un point de vue actuariel, les différences susmentionnées reflètent le contexte des travaux actuariels. Sur les marchés de l’assurance traditionnelle, un certain nombre de conditions préalables sont habituellement supposées :

- Un nombre suffisant d’actuaires, l’accès à la formation en actuariat et la présence de normes professionnelles rigoureuses.

- La disponibilité de données pertinentes, opportunes et appropriées.

- L’accès aux systèmes au moyen desquels les données peuvent être recueillies et analysées par les fournisseurs, l’industrie et au niveau national.

- Un cadre réglementaire raisonnablement bien élaboré et compris par les participants au marché.

Sur les marchés de l’assurance inclusive, la réalité peut être très différente et les conditions préalables traditionnelles sont rarement remplies :

- Le nombre d’actuaires et de membres de la profession actuarielle peut être limité ou inexistant. Il en va de même pour d’autres compétences en assurance.

- Les données pourraient ne pas être disponibles ou ne pas être facilement recouvrables (cela pourrait, par exemple, entraîner l’absence de tables de mortalité et de morbidité en assurance).

- Les systèmes de collecte et d’analyse des données pourraient ne pas être bien élaborés ou intégrés.

- La compréhension de l’assurance par les clients peut être limitée, surtout pour les nouveaux clients en assurance inclusive.

- La confiance dans l’assurance peut être insuffisante.

- Il se peut que la réglementation pertinente de l’assurance inclusive ne soit pas en place ou, inversement, la réglementation existante pourrait constituer un obstacle à l’assurance inclusive.

Ces questions sont abordées plus en détail dans le document de 2014 de l’AAI, et certains exemples de la façon dont elles pourraient être traitées sont donnés dans Blacker (2015).

Il existe un risque que les approches et les outils actuariels normalisés ne soient pas pertinents dans les marchés de l’assurance inclusive et que leur application entraîne des résultats imprévus, comme un traitement inapproprié des primes ou des sinistres.

Pour en savoir davantage sur le chapitre du Guide sur la gestion des risques qui traite de l’assurance inclusive, consultez le chapitre proprement dit (AAI 2021) ou visionnez deux webinaires offerts en février 2023, dans lesquels l’AAI fournit une réflexion sur les constatations relatives à ce chapitre (AAI 2023).

À l’échelle mondiale, il existe un grand besoin de produits d’assurance inclusive. Les actuaires peuvent jouer un rôle important dans la prestation efficiente, efficace et durable de ces produits. Pour atteindre cet objectif, les actuaires doivent être conscients des différences entre les produits d’assurance traditionnelle et inclusive, en tenant compte de leur environnement et de leurs consommateurs. Pour les actuaires, le défi consiste à prendre les connaissances actuarielles traditionnelles et à les transférer à un environnement dans lequel les conditions préalables traditionnellement attendues, tant sur le plan actuariel que de façon plus générale, ne sont pas remplies. Pour réussir, les actuaires devront faire preuve de souplesse et de résilience, et être en mesure d’appliquer des principes sous‑jacents distincts des pratiques traditionnelles normalisées des « manuels ». Ce défi est complexifié par le besoin de réfléchir aux circonstances particulières dans certains pays.

Jules Gribble, FIAA, CERA et GAICD (Graduate of Aust Institute of Company Directors)

Jules est membre du conseil de l’Australian Institute depuis deux mandats de trois ans. Il représente l’Australie au Forum virtuel sur l’assurance inclusive et à l’équipe de rédaction du Guide sur la gestion des risques de l’AAI. Jusqu’à récemment, il a représenté l’Institut australien au sein du comité d’aide et de conseil de l’AAI pendant plus d’une décennie. Jules est également un chef de file d’opinion en matière de formation en actuariat en Australie et de renforcement des capacités de surveillance depuis plus de 20 ans. Il est un expert‑conseil chevronné et directeur chez PFS Consulting; vous pouvez le joindre à julesgribble@pfsconsulting.com.au.

Denis Garand, FICA, FSA, conseiller en actuariat, Denis Garand et associés

Denis est Fellow de l’Institut canadien des actuaires et de la Society of Actuaries. Il est expert‑conseil indépendant en actuariat depuis 2001. Auparavant, il a été vice‑président de l’assurance collective pour une importante société d’assurance. Ses affectations ont porté sur l’élaboration de produits et la tarification de tous les produits d’assurance collective. À l’échelle internationale, Denis a conseillé des organismes de réglementation, des programmes gouvernementaux d’assurance maladie et d’assurance santé et des organisations de microassurance dans plus de 40 pays.

Donna Swiderek, AICA, ASA, experte‑conseil indépendante, Denis Garand et associés

Donna est associée de l’Institut canadien des actuaires et de la Society of Actuaries. Elle travaille en partenariat avec Denis Garand et associés depuis 2005, principalement dans le domaine de la tarification et de la recherche en développement de produits actuariels pour les produits collectifs au Canada, et elle soutient l’avancement de l’assurance inclusive au moyen de la recherche, de la formation et de l’animation d’ateliers dans plus de 15 pays. Elle a également occupé pendant 10 ans divers postes en actuariat au sein d’une société d’assurance canadienne.

Références

BLACKER, Jeff. Actuaries in Microinsurance: Managing Risk for the Underserved, Winsted, CT, ACTEX Publications, 2015.

Association canadienne des compagnies d’assurances de personnes. Faits sur les assurances de personnes au Canada, Édition 2022, ACCAP, 2022.

Association actuarielle internationale. Addressing the Gap in Actuarial Services in Inclusive Insurance Markets, AAI, 2014.

Association actuarielle internationale. Assessing Risk and Proportionate Actuarial Services in Inclusive Insurance Markets — An Educational Paper and Toolkit, AAI, 2018.

Association actuarielle internationale. IAA Risk Book: Introduction to Inclusive Insurance, AAI, 2023.

Association actuarielle internationale. AA webinar: The inclusive insurance risk book chapter, Session 1 et Session 2, AAI, 2023.

Microinsurance Network. The Landscape of Microinsurance, Microinsurance Network, 2021.

Ce document est sous licence, sous Creative Commons Attribution-NonCommercial-No Derivatives CC BY-NC-ND Version 4.0.

Le présent article reflète l’opinion de ses auteur(e)s et il ne représente pas une déclaration officielle de l’ICA.